Marcus Hernhag kom för ett tag sen ut med sin andra bok "Den enkla vägen bli rik på aktieutdelning". Den första i ordningen hette "Den enkla vägen att lyckas med aktier". Jag har läst båda böckerna och har lärt mig mycket av dom och har motiverats till att investera bättre för att lyckas nå mina mål.

Hernhag är frilansande journalist och skriver bland annat för Privata Affärer och har en lysande fredagschatt där han besvarar frågor som kommer in. Jag rekommenderar er varmt att läsa fredagschatterna.

Den nya boken fokuserar inte bara på aktier utan är specifierad på utdelningsaktier och långsiktiga placeringar i sådana. "Att spara på lång sikt lönar sig både tidsmässigt och avkastningsmässigt. Tidsmässigt för att du inte behöver offra tid på att tajma marknaden hela tiden. Det är dessutom något som de flesta har väldigt svårt med. Det bästa sättet att få avkastning i form av kassaflöden att återinvestera eller leva på är för de flesta placerare utdelningar" (sidan 8 i boken). Lysande citat! Dessutom visar författaren att det är just aktier som har haft högst avkastning genom åren i jämförelse med exempelvis obligationer och guld.

För mig som är strax under 30 år är det här kapitlet motiverande då jag vet att jag kommer ha många, många år framför mig av investerande i utdelningsaktier. Det här kommer ge mig flera år till att få chansen att återinvestera utdelningar i utdelningsbolag, vilket i slutändan leder till en snöbollseffekt som heter duga.

Dividens don't lie, utdelningar ljuger inte. Hernhag beskriver utdelningshistoriken, nuvarande utdelning samt förväntade framtida utdelningar som ett sätt att se på hur bolagen mår. Huruvida de ordinarie utdelningarna är stabila eller inte visar på hur bolagen utvecklas långsiktigt. Författaren gör en jämförelse mellan att fokusera på aktiekursen hos ett bolag med att fokusera på utdelningarna hos ett bolag. Vid fokusering på aktiekursen kan investeraren påverkas av svängningar som är på kort sikt och även börspsykologi som gör att denne inte tänker rationellt i alla lägen. Här kan jag känna att jag investerar rätt som har utdelningsfokuserade bolag i min långsiktiga portfölj. Jag är inte intresserad av att nå en hög totalavkastning (där den största procentuella avkastningen är genom aktiekursen) eftersom jag i dessa lägen utsätts för en börspsykologi som är svår att hantera.

"Utdelningar går däremot lättare att prognostisera. För dig som är långsiktig utdelningsjägare är det bra utdelningstrender du vill ta rygg på" (sidan 16-17 i boken). När jag för några år sedan kom underfund med att det är utdelningarna som jag vill leva av bestämde jag min strategi som gick ut på att köpa bolag med stabila eller något ökande utdelningar. Orsaken till det här är, precis som författaren nämner i sin bok, att om utdelningen är helt oförändrad eller negativ så kommer inflationen göra att nettokassan är lägre.

Vi kan spinna vidare på utdelningstillväxt genom följande fråga: Hur mycket fick du i löneförhöjning i år? Herhag tar upp charmen med att äga bolag som har utdelningstillväxt, vilket kan jämföras med löneförhöjning från våra vardagliga arbeten. Vid utdelningstillväxt är skillnaden att vi inte behöver arbeta för dom. Från Hernhags resonemang med att äga bolag med utdelningstillväxt fastnade jag för vikten att ha den tillgången i sin aktieportfölj. Hur har det sett ut i min portfölj de senaste åren? Jag får återkomma med ett enskilt inlägg om det.

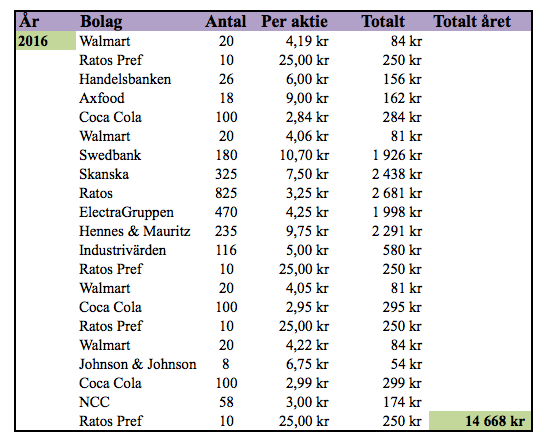

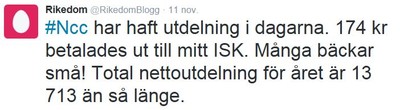

Inriktningar som författaren även tog upp är utdelningsstrategin "dogs of the dow", vilket är en strategi som går ut på att investeraren varje år köper de tio bolagen som har högst direktavkastning. Hernhag tog också upp begreppet "bombmatta", vilket jag tycker är intressant. Det handlar om att utdelningarna ska komma in löpande, månatligen och att de sedan kan återinvesteras relativt snabbt. Begreppet återkommer jag till i ett enskilt inlägg. Det var inte bara svenska utdelningsbolag som diskuterades utan även amerikanska - som sig bör när det handlar om utdelningar.

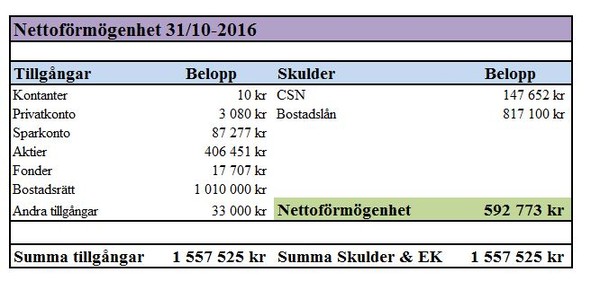

Ett viktigt inslag i boken var diskussionen om aktiebelåning och dess möjlighet till hävstång. Det finns alltid en risk när portföljen belånas men det finns också en chans till uppåtsida då belåningskostnaden är så pass liten i relation till vad en investerare i normalfallet kan få ut av "extrainvestering". I min nuvarande situation, när jag har en belåning på 80,9 procent av min bostadsrätt, känner jag inget sug efter att belåna mig mer. Det här beror också på att jag och min sambo har planer på att köpa ett större boende om några år. En belåning på aktierna kan ses som negativt i det här fallet.

En av mina lässtunder hade jag på det lokala bibliotektet!

Min rekommendation

Tryck på köpknappen när det gäller boken! Nu tog min egna ekonomisituation över det här inlägget, känns det som. Om ni vill läsa en enklare, men ändå en touch av fördjupad investering, är det här boken för dig. Som investerare kan vi ta efter Hernhags resonemang och bilda oss en utdelningsportfölj som vi kan använda till olika ändamål - återinvestera, leva av eller ha som extrapengar. Något som jag uppskattar är författarens personliga tankar och sina privata utdelningsgrafer - det här ger mycket till helheten.

Avslutningsvis - jag håller med författaren om att världens bästa jobb är utdelningstillväxt.